eränderte Kundenanforderungen, neue Technologien und geopolitische Herausforderungen forcieren den Wandel in der Automobilindustrie.

Statt neue Einnahmequellen durch das Software Defined Vehicle (SDV) zu generieren, müssen Effizienzsteigerungen – in Bezug auf Kosten und Zeit – von 30 % bis 40 % erreicht werden. Dies gilt für westliche OEMs ebenso wie für 1st Tiers. In der Produktentwicklung leistet das SDV den größten Beitrag bei der Erfüllung der gesamtunternehmerischen Aufgabe. ¹

Abbildung 1 – Durchschnittlicher EBITDA¹-Marge nach Herkunft der OEMs

(in % der gesamten Einheiten)

¹ Durchschnitt basierend auf dem EBITDA von europäischen und amerikanischen OEMs (BMW AG, Mercedes-Benz Group AG, Volkswagen AG, Stellantis N.V., Ford Motor Company, Tesla, Inc.) sowie chinesischen OEMs (BYD Company Limited, Great Wall Motor Company Limited, Li Auto Inc., Wuling Motors Holdings Limited, Geely Automobile Holdings Limited):

Quelle: Risk Assessment – E/E Architecture Variance | AUDI | Proposal - Quelle: Berylls by AlixPartners, AlixPartners (confidential), S&P Light Vehicle Sales, Capital IQ

Traditionelle Maßnahmen und Strategien wie die Beschaffung mittels Best-Cost-Country-Sourcing, die Optimierung der Materialkosten und singuläre Prozessanpassungen erweisen sich immer mehr als unzureichend. Daher findet die Notwendigkeit eines ganzheitlichen Ansatzes zur Steigerung der R&D-Effizienz immer mehr Akzeptanz. Schlüssel zur gewünschten Effizienz und Wettbewerbsfähigkeit ist das Beherrschen der Softwareentwicklung und -integration. Dies bedeutet, dass sich Kernkompetenzen und -eigenleistungen der R&D verlagern müssen, um das Produkt mittels angepasster technologischer und organisatorischer Strukturen bis zum End-of-Life kontinuierlich und hochzyklisch wettbewerbsfähig zu halten. Dies umfasst nicht nur eine modulare Produktstruktur und konsistentes Architekturmanagement, sondern auch eine kontinuierliche Lieferung von Softwareprodukten („continuous deployment“). Dieser Wandel ist entscheidend für die Zukunft, um die wachsende Komplexität effektiv bewältigen und fortschrittlichere Produkte zu einem niedrigeren Preis anbieten zu können.

Konkret bedeutet dies, dass Funktionen und Features, letztendlich ein Großteil des Kundenerlebnisses, digitaler gestaltet werden. Mit der Folge, Hardwarevarianten zu reduzieren und – soweit es geht – via Software zu differenzieren.

Der Wandel hin zu einer SDV-fähigen Produktstruktur erfordert neue Fähigkeiten. Um die Softwareentwicklung beherrschen zu können, muss das Operating Model der Automobilunternehmen – Governance, Prozesse, Mitarbeiter, Organisation und Infrastruktur – angepasst werden.

Nächster Schritt: Software-First.

Den Regeln des Systems Engineering folgend, müssen zu Beginn die Anforderungen und die funktionale Architektur entworfen werden, gefolgt von einer schlüssigen und modularen Softwarearchitektur. Basierend auf diesem Ansatz müssen geeignete Prozesse und Rollen geschaffen werden. Dazu gehört auch ein Wandel in der Denkweise und in den Führungsstrukturen bezüglich der Art, wie Entscheidungen getroffen werden. Ein SDV kann in einer Hardware-dominierten Unternehmung nicht gedeihen. Dies gilt auch für die Organisationsstruktur, die sich von den Hardware-orientierten Silos befreien muss.

All dies wird durch eine adäquate Infrastruktur unterstützt, die das erforderliche Branching, hochfrequente Tests/Integration und Release-Management ermöglicht.

Um die erforderlichen Fähigkeiten und die Software Readiness zu messen, haben Berylls by AlixPartners und das Institut für Technologie Management der Universität St. Gallen gemeinsam ein Reifegradmodell entwickelt. Dieses bietet nicht nur die notwendigen KPIs, sondern auch eine Anleitung zur Verbesserung des bestehenden Operating Model in Richtung SDV.

Um eine solche Transformation zu ermöglichen und in der neuen Ära der Automobilentwicklung erfolgreich zu sein, sollte die Umstellung der Kompetenzen bereits begonnen haben. Softwarearchitekten, Data Scientists, Simulationsexperten usw. haben keine Nischenkompetenzen, sondern sind grundlegende Bestandteile des zukunftsfähigen Talentpools. Wenn man sich stärker auf diese digitalen Profile stützt, müssen traditionelle Prozesse wie Planung und Budgetierung anders betrachtet werden. Wachsende Anteile von Software bringen standardisierte Komponenten oder Bibliotheken mit sich, die im gesamten Tech-Stack vieler OEMs verwendet werden. Dies deutet auf eine Verlagerung hin – von einer auftragsbezogenen zu einer modularen Entwicklung.

Das kann helfen, digitale und über Unternehmensgrenzen hinausreichende Modelle der Zusammenarbeit effektiver aufzusetzen und auszusteuern. Hierfür können Aufwandsschätzungen von vorher festgelegten Projektbudgets abgekoppelt betrachtet werden und zyklisch von der Basis aus durchgeführt bzw. strenger an Kundenfunktionen ausgerichtet werden. Beides soll dabei helfen, Kosten transparenter zu machen und auch Planungshorizonte hochzyklischer und verbindlicher zu gestalten.

Abbildung 2 – Software-definierte Produktstruktur

Quelle: Risk Assessment – E/E Architecture Variance | AUDI | Proposal - Quelle: Berylls by AlixPartners, AlixPartners (confidential)

Zusammenfassend lässt sich sagen, dass das Erreichen von R&D-Effizienz einen transformativen Ansatz erfordert, der alle beteiligten Organisationen einbezieht. Durch die Einführung von SDV gehen die Veränderungen über das Produkt hinaus und betreffen den Kern des unternehmensspezifischen Operating Model (Ablauf- und Aufbauorganisation inklusive Methoden und Tools), wie im Reifegradmodell von Berylls by AlixPartners beschrieben.

Die notwendige Transformation bedarf des Auftrages und der Unterstützung des gesamten Vorstandes, damit neben den CTO-spezifischen Themen ebenfalls Veränderungen der unternehmensweiten Governance-Strukturen möglich sind.

¹ Durchschnitt auf Basis des EBITDA der europäischen und amerikanischen OEMs (BMW AG, Mercedes-Benz Group AG, Volkswagen AG, Stellantis N.V., Ford Motor Company, Tesla, Inc.).

ie europäische Automobilindustrie befindet sich mitten in einem tiefgreifenden Jahrhundertwandel. Elektromobilität, Software-defined Vehicles und neue Kundenbedürfnisse fordern OEMs und Zulieferer gleichermaßen heraus. Doch während viele Debatten intern geführt werden, kommt die eigentliche Disruption zunehmend von außen – und zwar aus China.

Nicht nur chinesische OEMs drängen mit wachsender Stärke auf den europäischen Markt. Auch Zulieferer aus dem Reich der Mitte greifen gezielt in die Wertschöpfungsketten ein und stellen die etablierten Kräfteverhältnisse in Frage. Europa, Geburtsort der Automobilindustrie und Leitmarkt der letzten 100 Jahre, ist zum Spielfeld alter und neuer Player geworden. Werden nun die Spielregeln neu geschrieben?

China bleibt mit Abstand der größte Automobilmarkt – und bekanntermaßen braucht eine Leitindustrie auch einen starken Heimatmarkt. Der ist nun seit 2024 mit einem Anteil von 63 % an Neuzulassungen von Fahrzeugen heimischer Hersteller (die Jahre zuvor lag er chronisch unter 25 %) endgültig erreicht worden.

Der Aufstieg der chinesischen Automobilindustrie im E-Zeitalter ist kein Zufall, sondern Ergebnis langfristiger Industriepolitik mit massiven Investitionen von privaten und staatlichen Stakeholdern. Während europäische Player jahrzehntelang vom chinesischen Markt profitierten – oft mit zweistelligen EBIT-Beiträgen –, haben chinesische Hersteller die Zeit genutzt, um eine eigenständige und in vielen Bereichen hochkompetitive Industrie aufzubauen. Heute gibt es über 100 Automarken in China, davon sind mehr als 80 allein in den letzten sieben Jahren entstanden – sogenannte Disruptoren, die traditionelle Industriemuster nicht nur in Frage stellen, sondern tatsächlich auch nachhaltig verändern. Marktführer wie BYD, Geely oder SAIC sind längst nicht mehr reine Inlandsakteure, sondern exportieren weltweit. 2024 gingen über eine Million in China produzierte E‑Fahrzeuge von Geely, BYD und SAIC ins Ausland – das ist eine Steigerung von 40 % gegenüber dem Vorjahr.

Zugleich verlieren westliche Hersteller Marktanteile im einstigen Wachstumsmarkt. Deutsche OEMs etwa hatten 2018 noch einen Marktanteil von 26 % in China, der im letzten Jahr auf unter 18 % geschrumpft ist. Dieser Rückgang hat aufgrund des traditionell überproportionalen Profitabilitätsbeitrags in China konkrete Folgen für die globalen Investitionsspielräume und die Wettbewerbsfähigkeit in anderen Regionen.

Abbildung 1 – Anteil Chinesischer OEMs am globalen Produktionsvolumen

Quelle: S&P

Der chinesische Markteintritt in Europa verläuft bislang noch nicht wie erhofft, angesichts von geringem Absatz, sich ändernden Vertriebsmodellen oder ständigem Wechsel in der Führung. Nach der ersten Iteration des Markteintritts, in der man viel lernen musste, arbeiten die chinesischen OEMs nun aber an der nächsten Welle. Dabei setzen sie beispielsweise neben reinem Export auch auf lokale Fertigung. So bauen OEMs wie BYD, Chery oder MG zunehmend lokale Produktionskapazitäten auf. Über zehn neue Werke wurden bereits angekündigt, vor allem in osteuropäischen Ländern wie Ungarn, Polen oder Serbien. Parallel dazu entstehen strategische Joint Ventures und Akquisitionen. Dabei verfolgen die OEMs meist ein Ziel: Kontrolle über die gesamte Wertschöpfungskette. Entsprechend werden auch chinesische Zulieferer gezielt in die Märkte nachgezogen.

Besonders eindrucksvoll ist der Vormarsch chinesischer Zulieferer in Europa. Während 2012 lediglich ein chinesisches Unternehmen im globalen Top-100-Ranking vertreten war, sind es 2023 bereits neun – mit weiterem Wachstumspotenzial. Branchenprimus CATL dominiert den globalen Batteriemarkt, weitere Player wie Joyson Safety Systems (passive Sicherheit), NBHX Group (Innenraum), Sailun (Reifen) oder Tuopu expandieren systematisch in Richtung Westen. Zwischen 2024 und 2026 sollen allein 17 neue Produktionsstätten chinesischer Zulieferer in Europa entstehen.

Für Europas Zuliefererindustrie ergibt sich daraus ein doppelter Druck: Zum einen verlieren sie Marktanteile bei ihren traditionellen OEM-Kunden, deren Geschäftsmodelle durch die chinesische Konkurrenz untergraben werden. Zum anderen geraten sie selbst unter Preisdruck durch chinesische Zulieferer, die mit hohen Volumina, Kostenvorteilen und wachsender Innovationskraft auftreten.

Die Folge: Während 2023 nur 7 % der im Rahmen einer Studie befragten europäischen Zulieferer mehr als ein Viertel ihres Umsatzes mit chinesischen OEMs in China erwirtschafteten, erwarten das bis 2030 bereits 18 %. Auf globaler Ebene sehen 23 % der Befragten Chancen, mit chinesischen OEMs auch außerhalb Chinas bis 2030 mehr als 10 % ihres Umsatzes zu machen – ein heute noch marginaler Bereich. Dies verdeutlicht: Trotz zunehmenden Wettbewerbes sind dies Anzeichen für eine weitere Globalisierung der Lieferketten chinesischer OEMs.

Diese Zahlen deuten auf einen Paradigmenwechsel hin. Wer bisher glaubte, sich ausschließlich auf westliche OEMs konzentrieren zu können, wird künftig neue Partner brauchen und neue Spielregeln akzeptieren müssen. Dazu gehört auch, die chinesischen OEMs besser zu verstehen und hier die China-Kompetenz in Vertrieb und Projektmanagement aufzubauen.

Ein einfaches „Decoupling“ ist weder realistisch noch zielführend. Gerade bei Commodities und Schlüsseltechnologien – etwa in der Batterie- und Elektronikfertigung – ist China bereits dominanter Anbieter. In puncto Preis sind europäische Zulieferer heute oftmals kaum wettbewerbsfähig. Bei Qualität und Innovation sehen sie sich zwar noch vorn, rechnen aber selbst damit, dass dieser Vorsprung bis 2030 sukzessive zurückgeht.

Abbildung 2 – Vergleich der Wettbewerbsfähigkeit europäischer Zulieferer gegenüber chinesischen Zulieferern

(in %, heute und in 5 Jahren)

Quelle: Befragung europäischer Zulieferer, n=45, Berylls by AlixPartners

Es gilt daher, die Transformation aktiv zu gestalten – und das bedeutet in erster Linie: sich auf China strategisch vorzubereiten. Zwingend erforderlich ist dabei eine initiale Standortbestimmung, die aufzeigt, wie groß die Auswirkungen für das eigene Unternehmen sind und wo Handlungsfelder liegen (vgl. Berylls by AlixPartners Rising China Preparedness Assessment). Dabei müssen strategische Kernfragen realistisch und objektiv bewertet werden, z. B.:

China ist nicht nur eine Herausforderung – es ist ein Beschleuniger der Transformation in Europa. Wer weiterhin in alten Strukturen verharrt, riskiert den Anschluss. Wer aber die Dynamik nutzt, Kooperationen eingeht und seine Organisation konsequent auf Wettbewerbsfähigkeit ausrichtet, kann aus der aktuellen Bedrohung eine strategische Chance machen.

Der Wandel ist unausweichlich und die Automobilindustrie wird auch außerhalb Chinas „chinesischer“ werden. Die Frage ist nicht, ob europäische Zulieferer reagieren, sondern wie schnell und ob sie bereit sind, China als integralen Bestandteil ihrer Zukunft zu begreifen.

amilien- und Stiftungsunternehmen prägen die deutsche Automobilzuliefererindustrie wie kaum eine andere Unternehmensform. Sie gelten als Rückgrat des industriellen Mittelstands, mit langer Tradition, engen Kundenbeziehungen und hoher technologischer Kompetenz.

Doch in der aktuellen Transformationsphase der Branche zeigt sich, dass die Vorzüge des klassischen Familienmodells zunehmend ins Wanken geraten. Zwischen langfristigem Denken und wachsendem Anpassungsdruck stellt sich die Frage: Ist das Erfolgsmodell der Familienunternehmen heute noch tragfähig – oder wird es zur strategischen Hypothek?

Auf den ersten Blick überzeugen familiengeführte Unternehmen mit eindrucksvollen Wachstumszahlen. Gemäß der Berylls by AlixPartners Studie konnten die betrachteten Familienunternehmen zwischen 2013 und 2024¹ ihre Umsätze jährlich um durchschnittlich 7,3 % steigern – deutlich mehr als nicht-familiengeführte Wettbewerber (+2,6 %) oder die Top 100 (+4,3 %). Auch in Krisenzeiten wie der Corona-Pandemie zeigten sie sich resilient: Der Umsatzrückgang zwischen 2019 und 2021 blieb mit –1,5 % relativ gering im Vergleich zu Nicht-Familienunternehmen, deren Umsatz im gleichen Zeitraum um rund 10 % sank. Diese Dynamik speist sich aus typisch familiären Stärken: unternehmerische Nähe zum Geschäft, schnelle Entscheidungen, frühe Internationalisierung und langfristige Kundenbindung.

Abbildung 1 -Indexiertes Umsatzwachstum und Umsatz-Wachstumsraten im Vergleich zum Vorjahr von ausgewählten Familienunternehmen und Nicht-Familienunternehmen in der DACH-Region sowie TOP-100-Zulieferern

(in %)

Quelle: Berylls by AlixPartners

Doch das hohe Wachstum täuscht über strukturelle Schwächen hinweg. Denn trotz ihrer Dynamik sind Familienunternehmen vor allem nach der Corona-Pandemie in eine tiefe Profitabilitätskrise geraten. Ihre durchschnittliche EBIT-/Operating-Income-Marge² lag im Untersuchungszeitraum bei lediglich 4,1 % – gegenüber 6,6 % bei nicht-familiengeführten Unternehmen. Besonders alarmierend ist der Trend: Seit 2013 sind die Margen jährlich um durchschnittlich 11,6 % gesunken, während Nicht-Familienunternehmen mit einem durchschnittlichen jährlichen Rückgang von nur 1,1 % sowie die Top 100 mit 2,0 % deutlich stabiler blieben. Das aktuelle Margenniveau von 2 bis 3 % ist daher äußerst kritisch zu sehen.

Abbildung 2 – Gewichtete durchschnittliche EBIT-Marge von ausgewählten Familienunternehmen und Nicht-Familienunternehmen in der DACH-Region sowie TOP-100-Zulieferern

(in %)

Quelle: Berylls by AlixPartners

Die Ursachen für diese Erosion liegen nicht nur im operativen Geschäft, sondern auch im System selbst. Eigenschaften, die früher Wettbewerbsvorteile bedeuteten, wirken heute zunehmend hinderlich. Kundenbindung wird bisweilen zur Schwäche, wenn Preisverhandlungen oder Claims nicht konsequent durchgesetzt werden. Standorttreue und Mitarbeiterbindung erschweren Restrukturierungen – besonders in Hochkostenländern wie Deutschland. Finanzielle Unabhängigkeit geht mit höheren Kapitalkosten und limitiertem Investitionsspielraum einher – etwa für Forschung und Entwicklung, wo Familienunternehmen im Schnitt rund 25 % weniger aufwenden als vergleichbare Wettbewerber.

Die Folgen zeigen sich inzwischen deutlich: Werksschließungen, Massenentlassungen und Insolvenzen nehmen zu. Allein drei der größten deutschen familiengeführten Zulieferer kündigten den Abbau von weltweit über 30.000 Stellen an.

Es lassen sich drei wesentliche Hebel benennen, um Familienunternehmen für die Zukunft gewappnet aufzustellen:

Familienunternehmen bleiben ein zentraler Pfeiler der Automobilindustrie. Ihre kulturelle Stärke, die hohe Identifikation von Mitarbeitenden und die unternehmerische Haltung der Eigentümer sind wertvolle Ressourcen. Doch diese Stärken tragen nur dann zum Erfolg bei, wenn sie mit einer neuen wirtschaftlichen Logik verbunden werden. Wachstum ohne Profitabilität ist kein zukunftsfähiges Modell. Wer das Erfolgsmodell der Vergangenheit in die Zukunft führen will, muss es transformieren: zu einem „Familienunternehmen 2.0“ – traditionsbewusst, aber anpassungsfähig. Andernfalls droht vielen Unternehmen der Abstieg von der Branchenelite zum Restrukturierungsfall.

¹ Werte für 2024: Für 21 Unternehmen basierend auf vorliegenden Daten von 2024, für die restlichen approximiert auf Basis von durchschnittlichem jährlichem Wachstum.

² Das Sample umfasst in dieser Analyse aufgrund der Datenverfügbarkeit 31 Unternehmen mit Ausnahme von 2024. Hierfür wurden 16 Unternehmen in der Berechnung berücksichtigt.

ach drei Jahren der Erholung gerät die globale Zuliefererindustrie 2024 erneut ins Straucheln. Die sinkende Fahrzeugproduktion, ein schwacher Absatz von Elektrofahrzeugen und der zunehmende Druck auf die Automobilhersteller haben die Aufwärtstendenz der vergangenen Jahre gestoppt.

Zwar gelingt es vielen Zulieferern, ihre Margen stabil zu halten – doch der Umsatzrückgang von 4,6 % auf 1.085 Milliarden Euro zeigt, wie angespannt die Lage ist. Besonders deutlich wird das am oberen Ende des Rankings: Nur ein einziges der 20 größten Zuliefererunternehmen konnte im Jahr 2024 überhaupt wachsen.

Für die weltweite Automobilindustrie war 2024 ein Krisenjahr. Bei 69 der 100 größten Automobilzulieferer der Welt stand zum Jahresende ein Umsatzrückgang in den Jahresabschlussberichten. Insgesamt ging der Umsatz der Top 100 um 4,6 % von 1.135 Milliarden Euro auf 1.085 Milliarden Euro zurück und beendet damit die Wachstumsphase nach Corona, die zuletzt jährlich neue Bestmarken hervorbrachte. Maßgeblich verantwortlich für die schlechte Lage bei den Zulieferern ist der ausbleibende Umsatz ihrer Kunden. So mussten die zehn größten OEMs im Jahr 2024 ebenfalls einen Umsatzrückgang verzeichnen. Ihr Umsatz sank von 1.770 Milliarden Euro auf 1.731 Milliarden Euro, ein Rückgang um 2,2 %. Vor allem die fehlende Nachfrage nach Elektrofahrzeugen sorgte damit entlang der Lieferkette für ausbleibende Umsätze. Konnten Batteriehersteller in den vergangenen Jahren noch regelmäßig mit den höchsten Wachstumsraten aufwarten, bilden sie in 2024 mit Umsatzrückgängen von 12,7 % (CATL), 28,3 % (LG) oder 41,5 % (Samsung SDI) das Schlusslicht. Dies verdeutlicht auch eine Betrachtung der Top 100 ohne Batteriehersteller, womit der Umsatzrückgang lediglich bei 3,1 % statt 4,6 % liegen würde.

Beim Jahresvergleich der umsatzgewichteten Marge zeigt sich ein leichter Rückgang von 5,9 % auf 5,8 %, was angesichts des signifikanten Umsatzrückgangs mehr als beachtlich ist und die Wirksamkeit aufgesetzter Sparprogramme zeigt. Während viele Unternehmen ihre Marge gar steigern konnten, ist sie bei rund der Hälfte im Vorjahresvergleich gefallen. Insbesondere die Spitzenreiter der letzten Jahre (aus der Halbleiterindustrie) zeigten in 2024 Schwächen. Auch die Top-10-OEMs mussten rückläufige Margen verzeichnen. Lag die umsatzgewichtete Marge in 2023 noch bei 8,5 %, so ist sie um 20 % auf nun 6,8 % in 2024 gefallen. Dabei zeigt sich ein sehr heterogenes Bild zwischen den OEMs: Bei VW sank die Marge um 16,2 %, bei BMW um 32,0 %, bei Mercedes um 27,6 % und bei Stellantis gar um 80,1 %. GM und Honda konnten ihre Marge hingegen um 26,0 % bzw. 14,7 % steigern.

Insgesamt prägten damit drei Trends das vergangene Jahr für die Automobilindustrie: ein Einbruch bei der Nachfrage nach Elektrofahrzeugen, das schlechte finanzielle Abschneiden der ehemaligen Spitzenreiter Batterien und Halbleiter sowie die stark finanziell angespannte Situation bei den Automobilherstellern, insbesondere in Deutschland.

Zudem verschärft sich der internationale Wettbewerb durch günstiger produzierende Standorte und protektionistische Tendenzen. Gerade europäische Zulieferer stehen unter doppeltem Druck: Fallende Nachfrage im Heimatmarkt trifft auf strukturell schwächere Standortbedingungen.

Das Jahr 2024 war für die Automobilindustrie weltweit ein schwieriges Jahr – mit spürbaren Auswirkungen auf OEMs und Zulieferer gleichermaßen. Besonders deutlich zeigt sich dies an der rückläufigen Fahrzeugproduktion: Diese sank global um 2,2 % von 90,5 auf 88,5 Millionen Einheiten. Europa war von diesem Rückgang besonders stark betroffen. Insgesamt wurden auf dem Kontinent 5 % weniger Fahrzeuge produziert als im Vorjahr, was dem Vor-Covid-Niveau von 2019 entspricht. Auch die drei größten deutschen OEMs – Volkswagen, BMW und Mercedes-Benz – mussten insgesamt einen weltweiten Produktionsrückgang von rund 4,7 % hinnehmen.

Abbildung 1 – Jährliche Fahrzeugproduktion der OEMs nach Regionen

(in mn. Fahrzeugen, 2019-2024)

Quelle: SP Mobility

Hinter diesem Produktionsrückgang verbirgt sich jedoch noch eine tiefgreifendere strukturelle Problematik: eine Unterauslastung der Produktionskapazitäten. In Deutschland lag die durchschnittliche Werksauslastung im Jahr 2024 lediglich bei 68 % – deutlich unter dem als wirtschaftlich effizient geltenden Schwellenwert von rund 85 %. Zum Vergleich: Vor der Corona Pandemie im Jahr 2019 lag die Auslastung immerhin noch bei 73 %. Der anhaltende Druck auf die Produktionsvolumina zwingt OEMs und Zulieferer dazu, ihre Standorte und Fertigungsstrategien grundlegend zu überdenken, da die Faktorkosten auf Basis geringer Auslastung steigen und somit den Wettbewerb verschärfen.

Abbildung 2 – Kapazitätsauslastung deutscher OEM Werke

(in %)

Quelle: S&P Global Mobility LV Produktion (11/24), Inovev, Berylls by AlixPartners Analyse

Diese strukturellen Herausforderungen spiegeln sich auch in der wirtschaftlichen Entwicklung der Zulieferer wider – vor allem in Europa. Von den 34 europäischen Zulieferern im Top-100-Ranking mussten 27 ein Umsatzminus gegenüber dem Vorjahr hinnehmen. Dennoch fiel der durchschnittliche Rückgang mit rund 1,5 % deutlich moderater aus als der Rückgang im globalen Schnitt, der bei 4,6 % lag.

Auch im internationalen Vergleich zeigt sich, dass Zulieferer in den klassischen Autonationen mit erheblichen Anpassungsschwierigkeiten kämpfen. So verzeichneten Japan, die USA und Deutschland zwischen 2019 und 2024 den größten Verlust an Unternehmen im Top-100-Ranking – Japan verlor fünf, die USA und Deutschland verloren jeweils drei gelistete Zulieferer. Obwohl das deutsche BIP seit 2019 um 19 % gewachsen ist, konnten die deutschen Zulieferer dieses Wachstum nicht im gleichen Maße abbilden: Ihr kumuliertes Umsatzwachstum lag lediglich bei 8 %. Dies ist ein deutlicher Hinweis darauf, dass die traditionelle Stärke deutscher Zulieferer im globalen Wettbewerb zunehmend unter Druck gerät.

Noch gravierender ist die Entwicklung in Japan. Dort fiel das nominale BIP von 2019 bis 2024 um 20 %. Der Umsatzanteil von Top-100-Zulieferern aus Japan sank im selben Zeitraum um 7 %. Diese Zahlen verdeutlichen, wie tiefgreifend die japanische Zuliefererindustrie von wirtschaftlicher Stagnation und strukturellen Herausforderungen betroffen ist. In einem schrumpfenden wirtschaftlichen Umfeld gelingt es den Unternehmen nur begrenzt, gegenzusteuern.

In den USA hingegen wuchs das BIP im Zeitraum von 2019 bis 2024 um beachtliche 35 %, doch auch hier konnten die Zulieferer nicht Schritt halten. Der Umsatzanteil US-amerikanischer Zulieferer legte lediglich um 15 % zu. Diese Kluft zwischen gesamtwirtschaftlichem Wachstum und der Performance der Zuliefererindustrie zeigt auf, dass die Automobilindustrie in vielen Ländern kein Wirtschaftsmotor mehr ist. Zudem verweist sie auf strukturelle Probleme, wie den verschärften internationalen Wettbewerb – insbesondere durch die asiatische Konkurrenz – und den beschleunigten Wandel technologischer Anforderungen im globalen Automobilmarkt.

Ein anderes Bild zeigt sich hingegen in Ländern, die es geschafft haben, ihre Zulieferer besser aufzustellen. In Korea, China, Frankreich, Irland, Schweden, Spanien, Indien, der Schweiz und den Niederlanden sind Umsätze der Top-100-Zulieferer zwischen 2019 und 2024 stärker gestiegen als das jeweilige BIP. Diese Länder profitieren vielfach von ihrer Spezialisierung in wachstumsstarken Technologiefeldern sowie von einer konsequenten Industriepolitik, die Innovation und Internationalisierung fördert. Als prominente Unternehmen sind hier beispielsweise Autoliv aus Schweden, Aptiv und Adient aus Irland, NXP Semiconductors aus den Niederlanden oder Motherson aus Indien zu nennen.

China sticht dabei besonders hervor: Während zwischen 2018 und 2023 lediglich drei neue chinesische Zulieferer in das globale Top-100-Ranking aufgenommen wurden, kamen im Jahr 2024 allein vier neue Unternehmen hinzu. Dabei handelt es sich um Huizhou Desay, einen Anbieter von Cockpit-Elektronik und Infotainmentsystemen, den Fahrwerk- und NVH-Komponenten-Spezialisten Ningbo Tuopu, den Technologiekonzern Huawei, der im Automobilbereich insbesondere bei Konnektivitäts- und Softwarelösungen aktiv ist, sowie die Innenausstattungs- und Dekorelemente-Gruppe NBHX. Diese Neuzugänge tragen maßgeblich dazu bei, dass chinesische Top-100-Zulieferer das nationale BIP-Wachstum von 27 % im Zeitraum von 2019 bis 2024 mit einer bemerkenswerten Steigerung des Umsatzes von 139 % übertreffen konnten. Ihr rapider Aufstieg unterstreicht die Dynamik der chinesischen Automobilindustrie und den wachsenden Einfluss chinesischer Technologieunternehmen auf globaler Ebene.

Insgesamt zeigt sich: Die rückläufige Fahrzeugproduktion und das schwache wirtschaftliche Umfeld belasten weite Teile der globalen Zuliefererindustrie – vor allem in den klassischen europäischen Autonationen und Japan. Während Japan und Deutschland nach Umsatz immer noch die ersten beiden Plätze im Ranking belegen, schrumpft der Vorsprung zu den chinesischen Zulieferern rapide. Gleichzeitig eröffnen sich in neuen Technologiefeldern und wachstumsstarken Regionen Chancen für jene Zulieferer, die frühzeitig auf Innovation, Spezialisierung und globale Präsenz gesetzt haben.

Abbildung 3 – Entwicklung der TOP 100 Umsätze und des nominalen Bruttoinlandprodukts pro Land

(kumuliert in %, 2019-2024)

Quelle: Berylls by AlixPartners, IMF

Die Verschiebung der ursprünglich für 2025 geplanten Strafzahlungen im Rahmen der EU-Initiative „Fit for 55“ um drei Jahre dürfte in vielen Vorstandsetagen für spürbare Erleichterung gesorgt haben. Die Regelung, die Hersteller für überschrittene CO₂-Flottengrenzwerte empfindlich sanktioniert hätte, wäre vor allem für Volumenhersteller zur Belastungsprobe geworden. Laut aktuellen Prognosen hätte Volkswagen mit rund 1,92 Milliarden Euro die höchste Strafzahlung zu tragen gehabt, gefolgt von Stellantis mit 1,09 Milliarden Euro und Ford mit 749 Millionen Euro. Dass es auch anders geht, zeigen BMW und Mercedes: Beide Premiumhersteller liegen mit ihren Flottenemissionen unter den künftigen Grenzwerten und wären selbst bei unverändertem Zeitplan von Sanktionen verschont geblieben.

Abbildung 4 – Ausgewählte OEMs: Erwartete EU-Emissionsstrafzahlungen in 2025

(in mn. €)

Quelle: Bloomberg EU CO2 Emission Calculator

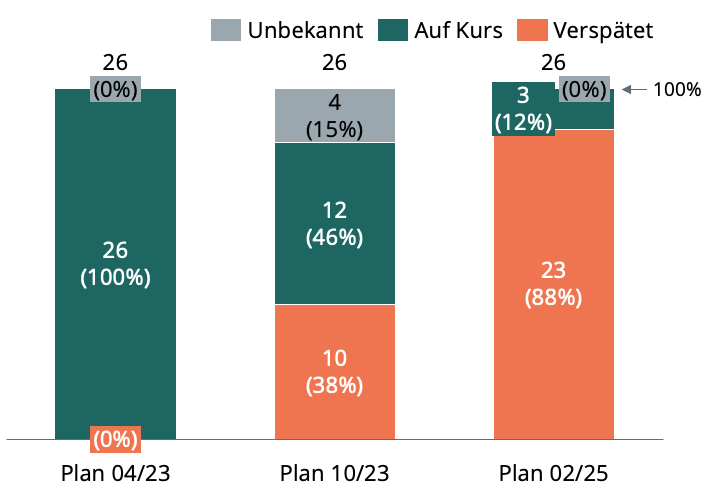

Doch trotz dieser regulatorischen Atempause bleibt der Druck auf die Industrie hoch – insbesondere im Hinblick auf den schleppenden Hochlauf der Elektromobilität. Projektverzögerungen im BEV-Bereich nehmen deutlich zu und sorgen für zusätzliche operative Unsicherheit. Von 26 batterieelektrischen Fahrzeugprogrammen der deutschen OEMs im Ranking, die ursprünglich zwischen Januar 2024 und Dezember 2025 starten sollten, wurden bis Anfang 2025 bereits 88 % verschoben. Die durchschnittliche Verzögerung hat sich dabei auf 245 Tage mehr als vervierfacht – gegenüber 53 Tagen Ende 2023. Besonders prominent ist der Fall des Volkswagen ID.2, dessen Produktionsstart im Werk Martorell nun von Oktober 2025 auf Juni 2026 verlegt wurde.

Für Automobilzulieferer sind solche Verschiebungen weit mehr als eine rein operative Unannehmlichkeit. Sie bedeuten ein verzögertes Abrufen von Produktionsvolumina, verschobene Cashflows und eine massive Planungsunsicherheit bei Investitionen in Werkzeuge, Fertigungseinrichtungen und Kapazitäten. Gerade mittelständische Zulieferer, die in einem Umfeld steigender Zinsen, knapper Budgets und restriktiver Kapitalvergabe agieren, geraten dadurch zunehmend unter Druck. Die Verschiebung der Strafzahlungen verschafft der Branche zwar kurzfristig finanziellen Spielraum – die strukturellen Herausforderungen im Transformationsprozess bleiben jedoch weiterhin bestehen.

Abbildung 5 – TOP 3 deutsche OEMs: BEV-Programme mit einem SOP Zwischen 2024 und 2025¹

(Anzahl an Programmen)

Abbildung 6 – TOP 3 deutsche OEMs: Durchschnittliche Verzögerung von BEV-Programmen mit SOP zwischen 2024 und 2025¹

(Verspätung in Tagen)

¹ Nur Programme mit SOP-Datum in 2024 und 2025 (ab 04/2023) und nur Programme mit vollständigen Daten in 04/2023 und 02/2025. Abgleich der Daten mit dem geplanten SOP von S&P Mobility ab 04/2023

Quelle: S&P Global Mobility LV Produktion (02/25), (10/23), (04/23); Nur Programme mit SOP-Datum in 2024 und 2025 (ab 04/2023) und nur Programme mit vollständigen Daten in 04/2023 und 02/2025

Eine positive Entwicklung zeigt sich hingegen bei den Erzeugerpreisen: In Deutschland, den USA und China sanken die Preise für zentrale Produktionsfaktoren wie Strom, Erdgas, Stahl und Aluminium deutlich. Dies führt kurzfristig zu Entlastungen in der Kostenstruktur der produzierenden Unternehmen. Besonders in den USA war der Rückgang bei Gaspreisen ausgeprägt, während in Deutschland Strom und Basismetalle günstiger wurden.

Diese Kostenentwicklung hat jedoch auch eine Kehrseite: Der Produktionsstandort China profitiert besonders stark von sinkenden Inputkosten. Chinesische Anbieter nutzen im Umkehrschluss ihre günstige Kostenstruktur zunehmend offensiv auf den globalen Märkten – insbesondere im Bereich Elektromobilität und Batterietechnik. Das Resultat: ein verschärfter Preiswettbewerb, der europäische Zulieferer weiter unter Druck setzt.

Abbildung 7 – Evolution der Herstellerpreise seit 2021

(in %)

Quelle: Berylls by AlixPartners

Ein maßgeblicher Faktor für die schwache Profitabilität vieler deutscher Zulieferer sind die deutlich gestiegenen Zinskosten am Heimatmarkt. Während sich der Verschuldungsgrad der Top-10-Zulieferer zwischen 2019 und 2024 insgesamt stabil zeigte und keine strukturell höhere Verschuldung erkennen lässt, fallen bei der Zinslast deutliche Unterschiede auf: Bei Bosch, Continental und ZF haben sich die Zinskosten seit 2019 jeweils mehr als verdoppelt. Sie liegen inzwischen bei über 1 % des Umsatzes – ein im internationalen Vergleich hoher Wert. Zum Vergleich: Bei den asiatischen Wettbewerbern Aisin, Denso und Hyundai Mobis betragen die Zinskosten durchschnittlich lediglich 0,2 % des Umsatzes, trotz teils zweistelliger Wachstumsraten. Innerhalb der Top 10 weisen nur die französischen Anbieter FORVIA (2,2 %) und Michelin (1,1 %) höhere oder vergleichbare Werte auf als die deutschen Vertreter. Die gestiegenen Kapitalkosten schränken die Investitionsspielräume gerade in einem Umfeld ein, in dem gleichzeitig Transformationsausgaben notwendig wären.

Abbildung 8 – Zinsaufwendungen im Verhältnis zu den Einnahmen

(in %)

Quelle: Unternehmensangaben, Berylls by AlixPartners Analyse

Zusätzlich zu den Belastungen durch hohe Zinsen wirken sich auch Wechselkursschwankungen auf die strategische Positionierung der Zulieferer aus – wenn auch mit zeitlich versetzter Relevanz. Im Verhältnis zum chinesischen Yuan verlor der Euro an Wert – chinesische Zulieferer gewannen damit an preislicher Wettbewerbsfähigkeit auf dem Weltmarkt.

In diesem ohnehin angespannten Umfeld haben viele Unternehmen zu Restrukturierungsmaßnahmen gegriffen, um ihre Kostenbasis zu senken und die operative Effizienz zu steigern. Die Frage, ob die Ende 2023 initiierten Personalabbau- und Performance-Programme bereits Wirkung zeigen, lässt sich nur differenziert beantworten. Zwar ist die Zahl der Mitarbeiter der Top-100-Zulieferer 2024 insgesamt um mehr als 6.000 gestiegen, doch verbergen sich hinter diesem Zuwachs deutliche regionale Unterschiede. In den USA wurde ein Nettozuwachs von über 5.700 Stellen angekündigt, was unter anderem auf protektionistische Maßnahmen wie Strafzölle und eine national orientierte Industriepolitik zurückzuführen sein dürfte. Unternehmen erweitern dort ihre Produktionskapazitäten, um sich an neue Handelsbedingungen anzupassen.

Ganz anders stellt sich die Lage in Deutschland dar. Hier wurde die Streichung von mehr als 20.000 Stellen angekündigt, wovon fast 17.000 auf Werksschließungen entfallen – etwa auf ZF, das allein 14.000 Arbeitsplätze im Inland streichen möchte. Neben weiteren deutschen Unternehmen, wie Bosch und Continental, streichen auch ausländische Unternehmen Jobs in ihren deutschen Niederlassungen. Adient, Michelin und Toyo Tire Corp. zum Beispiel planen, rund 1.600 Stellen abzubauen. Dadurch ging die Beschäftigung insgesamt um rund 2 % zurück. Einer der Gründe liegt in der durchschnittlich um 5 % geringeren Kapazität der Werke im Vergleich zur Zeit vor der Corona-Pandemie. Um ihre Kostenbasis zu optimieren, setzten viele Unternehmen auf deutlich straffere Zeitpläne in ihren Performance-Programmen, mit dem Ziel, Restrukturierungen innerhalb von rund 18 Monaten umzusetzen. Ob diese ambitionierten Vorgaben in der Praxis auch eingehalten werden können, bleibt jedoch offen. Besonders in Deutschland erschweren hohe arbeitsrechtliche Hürden und starke Arbeitnehmervertretungen eine schnelle Umsetzung.

Ein positives Gegengewicht zur Entwicklung in Europa bildet der indische Markt. Dort wurden im selben Zeitraum mehr als 11.000 neue Arbeitsplätze geschaffen. Unternehmen wie ZF, Michelin, Renesas, Panasonic und BorgWarner investieren verstärkt in lokale Produktionsstätten und unterstreichen damit die wachsende Bedeutung Indiens als kostengünstigen und strategisch relevanten Fertigungsstandort für die globale Zuliefererindustrie.

Abbildung 9 – Angekündigte Personalerweiterungen und Entlassungen bei den TOP-100-Zulieferern nach bestimmten Standorten

(in FTEs 2024)

Quelle: Berylls by AlixPartners

Angesichts sinkender Margen und stagnierender Absatzmärkte setzen viele Zulieferer auf eine strategische Diversifikation. Der Anteil der Umsätze außerhalb des Automotive-Kerngeschäfts stieg im Jahr 2024 auf 17,5 %, nach 16,8 % im Vorjahr. Besonders gefragt sind Zukunftsbranchen mit stabiler Nachfrage und hoher Technologiedurchdringung.

Die bevorzugten Zielsegmente sind: Heiz- und Klimatechnologie, industrielle Automation und Robotik, Medizintechnik sowie nachhaltige Bautechnologien. Die Expansion erfolgt dabei häufig über Akquisitionen. Zwei prominente Beispiele aus den TOP 100: Bosch übernahm das Heiz- und Klimatechnikgeschäft von Johnson Controls für 7,4 Milliarden Euro – die größte Übernahme in der Unternehmensgeschichte. Saint-Gobain erweitert sein Portfolio durch den Erwerb des australischen Baustoffherstellers CSR für 2,7 Milliarden Euro.

Die strategische Botschaft ist eindeutig: Zulieferer wollen und müssen sich unabhängiger vom klassischen Fahrzeugmarkt machen. In einem Umfeld, in dem Produktionsvolumen schwanken und Technologiepfade unsicher sind, wird Resilienz über Diversifikation geschaffen.

2024 war ein herausforderndes Jahr, das wieder gezeigt hat, wie empfindlich die Zuliefererindustrie auf externe Schocks reagiert. Doch ebenso offenbarte es, wie groß die Unterschiede zwischen Geschäftsmodellen sind und wie hoch die Abhängigkeit von den technologischen Entwicklungen wie der Transformation zur E-Mobilität ist.

Für 2025 ist keine grundlegende Entspannung zu erwarten. Elektromobilität wird sich zwar weiterentwickeln, jedoch wird der Durchbruch (zum Beispiel durch ultraschnelles Laden mit Ladezeiten von < 5 Minuten) weiter auf sich warten lassen. Gleichzeitig bleiben die Rahmenbedingungen herausfordernd: Geopolitische Spannungen, zunehmender Protektionismus, steigende Finanzierungskosten und ein globaler Wettbewerb um Technologieführerschaft und Talente.

Zulieferer, die ihre Strategie jetzt proaktiv anpassen, ihre Portfolios differenzieren und sich regional breiter aufstellen, werden zu den Gewinnern gehören. In einem Umfeld, das immer weniger verzeiht, wird Anpassungsfähigkeit zur wichtigsten Währung. Die Automobilzulieferer der Zukunft zeichnen sich nicht durch Größe oder Tradition aus, sondern durch Agilität, technologische Relevanz und die Fähigkeit, in unsicheren Zeiten belastbare Entscheidungen zu treffen.

ie chinesischen Automobilhersteller drängen mit Nachdruck auf den europäischen Markt – und nehmen dabei auch verstärkt den deutschen Markt ins Visier.

Mit wettbewerbsfähiger Technologie, attraktiver Preisgestaltung und starkem Fokus auf Elektromobilität zielen Marken wie BYD, MG, Great Wall Motors (GWM) mit den Marken ORA & WEY und Chery auf eine schnelle Expansion. Doch wie sieht ihre tatsächliche Präsenz im deutschen Handel aus? Eine Analyse der drei Absatzstärksten Marken in Deutschland (BYD, MG und GWM) zeigt den Status Quo der Handelsintegration und wie die Marken – sich zumindest digital – im Portfolio wiederfinden.

Zur Untersuchung der aktuellen Marktabdeckung chinesischer OEMs in Deutschland hat Berylls by AlixPartners die offiziellen Händlerlisten der Marken BYD, MG und GWM ausgewertet. Dabei lag der Fokus auf quantitativen Kennzahlen (Händleranzahl, gelistete Fahrzeuge) sowie qualitativen Mustern (Marken-Mix, weitere Marken im Portfolio). Die drei ausgewählten Marken stehen in den letzten 3 Jahren für 95% der zugelassenen privaten chinesischen Neuwagen in Deutschland.

Abbildung 1 – Die Ergebnisse im Überblick (Stand Juni 2025)

Quelle: Berylls by AlixPartners

Abbildung 2 – Die Top 5 Händler mit der Markenüberschneidung

Quelle: Berylls by AlixPartners

1. Überschneidung mit etablierten Marken: Besonders bei BYD-Händlern fällt auf, dass viele Händler ebenfalls Mercedes und/oder Smart Modelle führen. Bei rund zwei Dritteln der analysierten Händler gibt es hier eine Überschneidung, was auch durch die Beteiligung bzw. Übernahme diverser Autohäuser durch Chinesische Unternehmer zu begründen ist. GWM hingegen ist stark in Mitsubishi-Strukturen integriert, was an der Übernahme des Mitsubishi-Vertriebs durch die Emil Frey Gruppe liegt, die ebenfalls mit GWM zusammenarbeitet.

2. Multimarkenstrategie statt Exklusivität: Die Mehrheit der Händler führt mehrere Marken parallel – durchschnittlich sieben bis acht pro Händler – darunter meist nur eine oder zwei chinesische Marken. Händler, die nur chinesische Autos anbieten sind mit Ausnahme der BYD Flagship Stores, die durch Sternauto betrieben werden, nicht anzutreffen.

3. Geringe Sichtbarkeit auf den Händlerwebseiten: Eine klare Schwäche: chinesische Marken werden häufig nicht prominent auf der Website der Händler präsentiert – teils erscheinen sie gar nicht im Markenportfolio auf der Händlerwebsite, obwohl sie auf der OEM Website als Vertragshändler gelistet sind. Die Bewerbung erfolgt häufig eher dezent oder ausschließlich über Drittplattformen wie mobile.de. Für die chinesischen OEMs bedeutet das: Geringe Markenwahrnehmung trotz physischer Präsenz.

4. Zulassungen und Händlerabdeckung gehen nicht Hand in Hand: Während MG mit einem großem und umfassendem Händlernetzwerk agiert und damit unter den betrachteten Chinesen den meisten Absatz generiert – hat GWM ein ähnlich großes Netz aber bisher kaum nennenswerte Verkäufe generiert.

Abbildung 3 – Private Zulassungen in Deutschland pro Monat

Quelle: Berylls by AlixPartners

Die meisten OEMs setzen beim Markteintritt in Deutschland auf die Infrastruktur etablierter Mehrmarkenhändler, um schnell eine flächendeckende Präsenz aufzubauen. Dieses Modell erlaubt zwar eine kosteneffiziente Markteinführung, birgt aber das Risiko auf die Aktivität und Kooperation der Händler angewiesen zu sein. Diese sind zwar als Investoren offen für Wachstum durch neue Marken, allerdings muss die Rendite im Verhältnis zu den Aufwendungen stimmen. Bleibt das Absatzvolumen gering, bleiben auch die Investitionen der Händler in Markenaufbau und Kundenbindung verhalten. Es entsteht ein Teufelskreis aus begrenztem Engagement, geringem Absatz und fehlender Markenstärkung.

Um über eine reine Marktpräsenz hinauszukommen und tatsächliche Absatzrelevanz zu erzielen, müssen chinesische OEMs konkrete Anreize für den Handel schaffen. Drei strategische Hebel stehen dabei im Fokus:

1. Einen Nachfrage-Sog („Super-Pull“) erzeugen: Durch gezielte, aufmerksamkeitsstarke Marketingkampagnen, sowie ein attraktives Preis-Leistungs-Verhältnis können OEMs einen starken Nachfragesog erzeugen, der sich beim Handel widerspiegelt. Sobald Händler erkennen, dass sie trotz aggressiver Preispunkte solide Margen realisieren können, steigt auch ihre Bereitschaft, in Sichtbarkeit, Verkaufsförderung und Markenbekanntheit zu investieren. Ein gut orchestrierter Super-Pull kann so zum Motor für nachhaltiges Wachstum werden.

2. Überdurchschnittliche Händlerincentives bieten: Der Einstieg in neue Marken ist für Händler in erster Linie ein Business Case. Wenn der natürliche Nachfrage-Sog anfangs nicht ausreicht, um Händler Aktivitäten zu stimulieren, müssen OEMs selbst in Vorleistung gehen: beispielsweise durch Investitionszuschüsse für Showroom-Anpassungen, überdurchschnittliche Boni bei Zielerreichung oder leistungsabhängige Marketingbudgets. Diese Anreize können helfen, die Hürde zur Markenaktivierung zu senken und erste Vertriebsdynamiken zu initiieren.

3. Eigenes Handelsnetz aufbauen: Eine langfristig angelegte Alternative ist der Aufbau eines eigenen Handelsnetzes und Direktinvestition in dieses. Erfolgsentscheidend ist dabei die Zusammenarbeit mit lokalen Partnern, die über Marktkenntnis, regulatorisches Know-how und operatives Geschick verfügen. Ergänzend sollten frühzeitig Kooperationen mit etablierten Servicebetrieben abgeschlossen werden, um ein zuverlässiges Aftersales-Netz sicherzustellen – ein zentraler Aspekt für Vertrauen und Wiederkaufbereitschaft der Kunden.

Unabhängig vom gewählten Ansatz ist klar: Der Aufbau von Markenvertrauen und Vertriebsstruktur in einem reifen und stark kompetitiven Markt wie Deutschland ist weder schnell noch günstig zu realisieren. Wer dauerhaft erfolgreich sein will, braucht einen klaren Plan, tiefes Verständnis für die Handelslogik – und die Bereitschaft, zunächst mehr zu geben als zu nehmen. Ohne initiale Investitionen in Sichtbarkeit, Verfügbarkeit und Vertrauen bleibt chinesischen OEMs als Alternative nur Geduld – und die konsequente Begleitung eines langsamen, händlergetriebenen Markthochlaufs.

eutschlands Automobilzuliefererindustrie steht unter Druck: Produktionsverlagerungen, hohe Lohn- und Energiekosten sowie schwaches Wirtschaftswachstum gefährden den Standort.

Prognosen zeigen sinkende Fahrzeugproduktion und mangelnde politische Unterstützung. Internationale Wettbewerber bieten attraktivere Bedingungen. Zulieferer müssen ihre Rolle überdenken, während die Politik langfristige Strategien zur Stärkung zukunftsorientierter Technologien entwickeln sollte.

Der Eindruck ist derzeit nahezu unbestritten: Deutschland steht als Automobil- und insbesondere Zulieferstandort unter erheblichem Druck. Dies zeigt sich an den regelmäßigen Ankündigungen von Produktionsverlagerungen, Werksschließungen und umfassenden Kosteneinsparungen an bestehenden Standorten. Selbst familien- und stiftungsgeführte Unternehmen, die bislang solche Maßnahmen gescheut haben, reagieren nun und setzen großflächige Sparprogramme um. Es stellt sich daher die Frage, worauf sich diese Entwicklung zurückführen lässt, welche Indikatoren ihr zugrunde liegen – und ob mittelfristig eine Besserung in Sicht ist.

Derzeit beobachten wir eine Vielzahl an Indikatoren, die eine negative Entwicklung begünstigt haben. Deutschland ist in mehreren Bereichen zurückgefallen, wie sich anhand verschiedener Beispiele belegen lässt. Besonders deutlich wird dies an der Entwicklung des Bruttoinlandsprodukts (BIP): Die Wirtschaft schrumpfte 2024 im zweiten Jahr in Folge um 0,2 %. Für 2025 wird kein Wachstum prognostiziert; erst 2026 wird ein Anstieg von 1,1 % erwartet. Damit zählt Deutschland im EU-Vergleich zu den Schlusslichtern. Zum Vergleich: In den USA wuchs die Wirtschaft 2024 um 2,8 %, und auch die Prognosen für die kommenden Jahre sind dort deutlich positiver.

Mit Blick auf die Automobilzuliefererindustrie ist es jedoch auch erforderlich, neben allgemeinen Indikatoren wie dem BIP auch spezifische Einflussfaktoren für den Standort zu betrachten. Drei zentrale Faktoren lassen sich hier identifizieren, ergänzt durch Anreizsysteme in anderen Ländern: die relevante Automobilproduktion und damit die Nachfrage – insbesondere getrieben durch die inländischen Produktionszahlen –, die Lohnkosten sowie die Energiepreise.

Grafik 1 zeigt die prognostizierte Entwicklung der Fahrzeugproduktion sowie des BIP für ausgewählte Automobilstandorte. Es wird deutlich, dass sich Deutschland in einer sehr prekären Lage befindet, einzig Japan zeigt hier eine noch ungünstigere Entwicklung. Sowohl das Wirtschaftswachstum als auch die Entwicklung der heimischen Fahrzeugproduktion sind im internationalen Vergleich schwach und haben sich seit Anfang 2024 nochmals spürbar verschlechtert. Besonders auffällig: Anfang 2024 lagen die Prognosen für die Fahrzeugproduktion im Jahr 2030 noch bei 5,3 Millionen Einheiten. Im Februar 2025 wurden diese auf 4,2 Millionen Fahrzeuge korrigiert – ein Rückgang von 20 % innerhalb eines Jahres.

Abbildung 1 – Entwicklung reales Bruttoinlandsprodukt und Fahrzeugstückzahlen

(Prognose reales BIP und Fahrzeugstückzahlen 2024-2030 kumulativ in %)

Anmerkung: Länder mit über 1 Mio. Produktionsvolumen

Quelle: S&P Global Mobility (Light Vehicle Production Forecast, February 2025), IMF, Berylls by AlixPartners

Auch bei den Energiekosten ergibt sich ein kritisches Bild. Grafik 2 zeigt die Entwicklung dieser Kosten im internationalen Vergleich am Beispiel der Börsenpreise für Strom. Die strukturellen Unterschiede bei den Energiekosten zwischen Europa und insbesondere den USA bleiben bestehen. Staatliche Entlastungsmechanismen für die Großindustrie, wie sie in einigen europäischen Ländern teilweise eingeführt wurden, können die signifikanten Preisunterschiede bei Strom und Gas, insbesondere aufgrund der hohen Kosten, nicht dauerhaft ausgleichen. Da über 80 % des Energieaufwandes in der Fahrzeugproduktion außerhalb der OEM-Werke anfallen, sind vor allem Zulieferer hier besonders betroffen. Darüber hinaus ist bei den Lohnkosten ebenfalls eine ungünstige Entwicklung erkennbar: Während die Zunahme in Deutschland in den letzten Jahren dem EU-Durchschnitt entsprach, war der Anstieg im Vergleich zu den USA im Mittel um 1,5 % pro Jahr höher. Die politische Debatte bezüglich der Anhebung des Mindestlohns lässt ebenfalls keinen Rückenwind für den Standort erwarten.

Abbildung 2 – Historische Entwicklung Strompreise und Arbeitskosten in ausgewählten Märkten

(Ø 2014 – Ist 2025 in EUR/MWh Day Ahead Base)

Datenpunkte: Mai 2025

Anmerkung Strompreise: Preisdifferenzen aufgrund unterschiedlicher Produkte in den einzelnen Märkten möglich. Repräsentative Region bei mehrere Preiszonen in einem Land. Börsenpreise ohne weitere Abgaben, China inkl. Abgaben jedoch aufgrund Regulatorik beschränkt vergleichbar und keine historische Verfügbarkeit

Anmerkung Arbeitsvollkosten: Die Arbeitskosten beziehen sich auf die durchschnittlichen Arbeitskosten im verarbeitenden Gewerbe je Arbeitsstunde (Arbeitgeberbrutto). Die Werte für China und Japan wurden für das Jahr 2024 über die jeweilige durchschnittliche Wachstumsrate der Arbeitskosten seit 2018 geschätzt.

Quelle: Bloomberg, JEPX, Statistische Veröffentlichungen der Länder, Berylls Strategy Advisors

Weitere Entwicklungen in anderen Ländern setzen den Standort Deutschland zusätzlich unter Druck. Obwohl aktuell viel Staub im internationalen Handel aufgewirbelt wurde, verschärfen Steuererleichterungen und -senkungen, etwa in den USA, sowie wirtschaftsfreundliche Rahmenbedingungen die Situation für Deutschland. Der Inflation Reduction Act kann hier als sehr erfolgreiche Maßnahme in dieser Hinsicht gesehen werden. Weitere relevante Indikatoren sind die durch Bürokratie und staatliche Auflagen verursachten Kosten, die in Deutschland kontinuierlich steigen. Aufgrund des ausbleibenden Bürokratieabbaus lässt die deutsche Wirtschaft beispielsweise jährlich ein Potenzial von rund 146 Milliarden Euro ungenutzt.

Auch von politischer Seite ist keine substanzielle Unterstützung zu erwarten. Die im Koalitionsvertrag angekündigten Maßnahmen zur Förderung der Automobilindustrie lassen keine wesentlichen Verbesserungen erkennen. Konkrete wirksame politische Initiativen fehlen bislang. Der Begriff „Automobil(industrie)“ wird lediglich in allgemeinen Ankündigungen erwähnt, ohne dass spezifische Maßnahmen benannt werden. Es ist daher davon auszugehen, dass sich die negative Entwicklung mittelfristig fortsetzen wird.

Ein weiterer Rückgang der Produktion von Zulieferteilen in Deutschland ist nahezu unausweichlich. Selbst bei stabilen Rahmenbedingungen wird die stagnierende beziehungsweise rückläufige Fahrzeugproduktion zu einem weiteren Abbau der Produktionskapazitäten führen. Verbesserte Rahmenbedingungen bei Energiepreisen und Förderprogrammen können diesen Trend allenfalls abschwächen, jedoch nicht aufhalten. Die Zahl der Zulieferunternehmen, die historisch am Standort Deutschland gewachsen sind und künftig nur noch zentrale Verwaltungsfunktionen hierzulande vorhalten, wird zunehmen. Eine substanzielle Unterstützung durch den Rüstungssektor, wie sie derzeit diskutiert wird, ist nur in begrenztem Umfang zu erwarten.

Zulieferunternehmen müssen sich für ihr aktuelles Kerngeschäft mehr denn je der Frage stellen, welche Funktionen langfristig in Deutschland verbleiben können und sollen. Für die Politik gilt es, den Standort gezielt zu stärken – mit einem klaren Fokus auf Effizienz, Effektivität und Zukunftstechnologien. Maßnahmen, die lediglich eine Produktionsverlagerung um wenige Jahre verzögern, sind solchen unterzuordnen, die den Standort nachhaltig zukunftsfähig machen.

ie kommerzielle Nachverhandlungen für beide Seiten zur nachhaltigen Stärke führen können

Viele Zulieferer stehen derzeit unter erheblichem wirtschaftlichem Druck. Die operativen Margen, also die Gewinnspannen, sind seit der Corona-Pandemie auf ein ungesundes Niveau von oftmals unter 5 % gesunken. Während die Automobilhersteller (OEMs) ihre Erträge in den Coronajahren steigern konnten, haben die Zulieferer mit stark erhöhten Kosten zu kämpfen. Insbesondere Materialpreise, Energiekosten und Löhne sind durch Inflation und geopolitische Krisen wie den Ukrainekrieg deutlich gestiegen. Hinzu kommen Forderungen von Unterlieferanten, die ebenfalls mit höheren Kosten konfrontiert sind. Zusätzliche Volumenrückgänge, unter anderem bei den seinerzeit vielversprechenden E-Modellen, haben in den letzten zwei Jahren das Fass zum Überlaufen gebracht.

Ein besonderes Problem aber sind Produkte, die vor den Krisenjahren – also rund um 2020 – verhandelt und bepreist wurden, aber erst jetzt in Serie gehen. Damals kalkulierte Preise basieren auf anderen wirtschaftlichen Rahmenbedingungen als heute. In der Folge sind viele dieser Produkte inzwischen stark defizitär. Business Cases, die früher rentabel erschienen, rechnen sich heute nicht mehr.

Um wirtschaftlich handlungsfähig zu bleiben, müssen Zulieferer nun aktiv werden. Der erste Schritt ist die konsequente Überprüfung der Profitabilität auf Produkt- und Auftragsebene. Es reicht nicht, auf die Gesamtrentabilität zu schauen – jedes einzelne Produkt muss für sich selbst tragfähig sein. Verluste eines Produkts durch Gewinne eines anderen auszugleichen (Quersubventionierung), birgt große Risiken und ist langfristig nicht nachhaltig. Deshalb sollten regelmäßig alle relevanten Bereiche wie Vertrieb, Controlling, Einkauf, Qualität und Produktion gemeinsam die Wirtschaftlichkeit einzelner Produkte analysieren.

Sobald intern Klarheit über die Ursachen der Margenverluste besteht, sollte dies dem OEM in der Verhandlung auch konstruktiv transparent gemacht werden. Die Plausibilisierung ist ein Erfolgsfaktor, um gut vorbereitet und mit einer nachvollziehbaren Argumentation in Preisnachverhandlungen mit dem OEM zu gehen. Das notwendige Maß an Offenlegung ist immer fall- und unternehmensspezifisch auszulegen.

Für eine strukturierte und fundierte Herangehensweise empfiehlt sich der Einsatz digitaler Werkzeuge wie dem ClaimCubeSM von AlixPartners. Dieses Tool bietet einen strukturierten Überblick über die aktuelle Kostenlage und stellt sie den ursprünglichen Annahmen aus der Nominierungsphase gegenüber. Der ClaimCubeSM wird mit den sogenannten Preisblättern (Cost Breakdowns, CBD) „gefüttert“, die dem OEM bei Auftragserteilung vorlagen und die Vertragsgrundlage der Lieferbeziehung darstellen, und vergleicht sie mit den realen Kosten beim Serienstart und den heutigen Ist-Kosten. Auch Abweichungen bei Volumina werden berücksichtigt. So lässt sich klar aufzeigen, wo und warum Verluste entstanden sind. Gerade bei vielen Positionen in einem CBD und einer Vielzahl an Produkten und Varianten eignet sich der digitale Ansatz.

Der ClaimCubeSM errechnet das Claim-Potenzial. Für die Definition einer sogenannten Walk-in-Position müssen auch die im Vertrag abgestimmten Zeitpunkte sowie die im CBD hinterlegten Werte sorgfältig berücksichtigt werden. Eine genaue Prüfung der vertraglichen Basis ist hierbei essenziell, um eine tragfähige Argumentation aufzubauen.

Das Ziel der Nachverhandlung ist, entweder bestehende Margen zu schützen (zum Beispiel durch Berücksichtigung inflationsbedingter Mehrkosten) oder stark defizitäre Produkte neu zu bepreisen (Margen-Restrukturierung). Vielfach gibt es keine vertragliche Grundlage hierzu. Die Claim-Kategorien richten sich nach der rechtlichen Auslegung und der Logik der Teilepreis-Zusammensetzung. So gibt es klassische Inflation-Claims (etwa höhere Energie- oder Lohnkosten) sowie Volumen-Claims (beispielsweise geringere Abnahmemengen als geplant) und Struktur-Claims (wie Annahmefehler, schlecht verhandelte Änderungsanträge oder Produktionsverzögerungen).

Abbildung 1 – Typische Claim-Elemente und deren Anteil am Gesamtclaim

Quelle: AlixPartners

In der konkreten Verhandlungssituation ist es wichtig, die Forderung an den Kunden gut vorzubereiten und mit belastbaren Nachweisen zu stützen. Welche Informationen tatsächlich gezeigt werden, sollte strategisch abgewogen werden. In manchen Fällen kann es sinnvoll sein, beispielsweise anonymisierte Lohnabrechnungen oder Maschinendaten vorzulegen, um die Mehrkosten nachzuweisen. Auch gemeinsame Workshops mit dem Kunden vor Ort – etwa zur Validierung von Taktzeiten oder Effizienzkennzahlen – können helfen, Vertrauen in die aufgezeigten Daten zu schaffen. Wichtig ist dabei: Transparenz nur im notwendigen Maß – und gezielt auf sogenannte Schlüsselprodukte beschränkt.

Abbildung 2 – Typische Positionen zur Darlegung von Mehrkosten

Quelle: AlixPartners

Kommt es zu einer Einigung, kann diese in Form nachträglicher Vertragsanpassungen dokumentiert werden. Ziel ist es, neue Teilepreise zu vereinbaren, die beiden Seiten – OEM und Zulieferer – Planungssicherheit geben.

Für wirtschaftlich angeschlagene Zulieferer kann gemeinsam mit dem OEM ein Restrukturierungs- oder Zukunftskonzept aufgestellt werden. Dieses Konzept beinhaltet klare Meilensteine und regelmäßige Berichte, um die Fortschritte transparent zu dokumentieren und eine nachhaltige Sanierung sicherzustellen.

Damit dieser Prozess im Unternehmen reibungslos funktioniert, braucht es eine klare Governance-Struktur. Eine zentrale Rolle übernimmt dabei ein Chief Commercial Officer (CCO), der für die einheitliche Steuerung aller Claims verantwortlich ist. Unterstützt wird er von einem bereichsübergreifenden Team aus Controlling, Einkauf und Vertrieb. Das Controlling sollte zusätzlich ein kontinuierliches Margin-Tracking über den gesamten Produktlebenszyklus hinweg einführen, um wirtschaftliche Risiken frühzeitig zu erkennen. Auch der Einkauf spielt eine wichtige Rolle, indem er regelmäßig aktuelle Inflationsdaten zur Unterstützung der Kalkulation bereitstellt.

Trotz der Herausforderungen bieten die aktuellen Entwicklungen auch Chancen. Die derzeitige Marktdynamik zwingt alle Beteiligten, ihre Prozesse, Verträge und Preislogiken zu überdenken. Dadurch entstehen mittelfristig neue Standards und Spielregeln. Unternehmen, die sich frühzeitig darauf einstellen, können ihre Wettbewerbsfähigkeit verbessern und langfristig gestärkt aus der Krise hervorgehen. Zugleich wird es zu einer Bereinigung des Marktes kommen – nur wirtschaftlich stabile und anpassungsfähige Zulieferer werden bestehen bleiben.

Die Marktteilnehmer sollten diese Chance nutzen, um eine zukunftsfähige und resiliente Lieferbeziehung, die auf einer neuen Partnerschaftlichkeit beruht, zu entwicklen.

Hinweis zum obigen Artikel:

AlixPartners unterstützt aktiv in den Verhandlungen zwischen Lieferanten und OEMs, um eine beidseitig partnerschaftliche Lösung zu erreichen. In diesem Artikel wurde nicht auf wirtschaftlich schwierige Lieferantensituationen im präventiven Risikofall eingegangen.

he German used car market has become increasingly volatile. Ownership transfers have declined from an all-time high of 7.4 million in 2016 to just 5.6 million in 2022, while vehicle prices increased due to supply shortages during the pandemic and following Russia’s attack on Ukraine.

Furthermore, the first generation of battery electric vehicles (BEVs) have entered the used car market, with large declines in their residual value compared with traditional ICE vehicles due to the constantly evolving technology.

Despite this volatility, the used car market is more important than ever. Rising take rates of leasing and subscription shares have expanded the balance sheets of captives and fleet owners, exposing them to increasing residual value risk in the used car market. For dealers, the importance of the used car business continues to grow: due to fixed margins and BEV quotas, sales and profits need more than ever to be generated in the used car business.

To exploit the full potential of what is now a € 121 billion market in Germany alone, automotive providers need a new playbook. They must rethink the used car business right along the value chain, from OEMs to mobility and service providers, used car platforms and dealers.

Download the full insight now!

Die gesamte Pressmitteilung ist zum Download verfügbar.